- ANALIZA

- WAŻNE

Jak mocno rynek kosmiczny przyciąga inwestycje? Warunki i perspektywy [ANALIZA]

Pomimo imponującej skali rozwoju globalnego rynku technologii kosmicznych w ostatnim dziesięcioleciu, obszar ten w dalszym ciągu pozostaje jednym z bardziej wymagających pod względem kryteriów dostępu i szans rozwoju zalążkowej działalności gospodarczej. Na młode prywatne przedsięwzięcia czyha tutaj nadal wiele wyzwań i przeszkód, które wiążą się zwłaszcza z zapewnieniem odpowiedniej ilości kapitału na start oraz dotrwaniem do momentu skomercjalizowania posiadanych rozwiązań. Wielkie znaczenie mają zatem tutaj różnego rodzaju formuły wsparcia zewnętrznego i inwestycji bezpośrednich, których na rynku na szczęście nie brakuje – choć dostęp do nich nadal bywa mocno utrudniony.

![Ilustracja: ESA / Wood. Simon / Ormston. Thomas [esa.int]](https://cdn.defence24.pl/2021/04/30/800x450px/4QlUs9piDYFL7si8e75w8L1dzlLbwQIevXgbQEBw.gcxu.jpg)

Prywatna działalność kosmiczna na fali wznoszącej

Minione dziesięciolecie, pod względem sytuacji na globalnym rynku technologii kosmicznych, było czasem szczególnym - ujawniania się nowych możliwości biznesowych i przyspieszonego wzrostu dynamiki rozwojowej na tle innych sektorów międzynarodowej gospodarki. Obniżanie barier dostępu do zaawansowanych i wcześniej niebywale drogich technologii stało się na tyle wyraźne, że podbój rynku z ich wykorzystaniem wszedł w obszar możliwości także początkujących, małych i średnich przedsiębiorstw. Jednocześnie, szybko postępująca prywatyzacja, decentralizacja i outsourcing działalności kosmicznej poskutkowały równie przyspieszonym wzrostem rynkowej konkurencji, przy wciąż niejednokrotnie bardzo wysokich kosztach spodziewanej komercjalizacji technologii (zwłaszcza w segmencie upstream).

W takich warunkach szczególnie dojmujące okazało się (w nader wielu przypadkach) zapotrzebowanie na kapitał zewnętrzny – umożliwiający firmom przetrwanie w kolejnych, jałowych pod względem dochodowym, etapach budowania pozycji rynkowej i gotowego produktu lub usługi opartych na zdolnościach kosmicznych. Tutaj – podobnie, jak w innych obszarach zaawansowanej działalności innowacyjnej i przemysłowej – w sukurs przyszły liczne formuły możliwego dofinansowania, zarówno publicznego, jak i inwestycji prywatnych.

Zróżnicowanie tych propozycji wsparcia jest znaczne, zależnie od zaawansowania rozwoju finansowanej działalności, atrakcyjności jej zakładanego skutku, zasobności wkładu własnego, czy też horyzontu realizacji zamierzeń biznesowych. I tak, na najwcześniejszych etapach wdrażania pomysłu charakterystyczne stało się – wespół z pozyskiwaniem dotacji bezpośrednich w programach krajowych i zagranicznych – także korzystanie z pomocy różnego rodzaju inkubatorów biznesu, parków naukowo-technologicznych oraz programów akceleracyjnych (niejednokrotnie budowanych w partnerstwach publiczno-prywatnych). W miarę potwierdzania rynkowej konkurencyjności i utwierdzania się w przekonaniu o zasadności modelu biznesowego, nastawała pora na skupienie właściwego zainteresowania inwestycyjnego – najczęściej funduszy kapitału zalążkowego (Seed Capital) bądź wysokiego ryzyka (Venture Capital), ale nierzadko również: inwestycji korporacyjnych, wykupu udziałów czy też zaangażowania inwestorów indywidualnych bądź tzw. „aniołów biznesu”.

Tych scenariuszy może być oczywiście znacznie więcej – niezależnie jednak od założeń, dostęp do zewnętrznego finansowania niejednokrotnie stanowi o „być albo nie być” całego perspektywicznego, acz dopiero dojrzewającego przedsięwzięcia (na jego „prekomercyjnym” etapie rozwoju). Bywa, że przekonują się o tym nawet najszybciej wzrastające spółki, które dysponują już zapleczem infrastrukturalnym i inwestorskim, zrealizowanymi rundami finansowania oraz globalnym rozmachem działalności.

Globalne środowisko inwestycji prywatnych

W ujęciu ogólnoświatowym, notowano od dłuższego czasu rekordowe wskaźniki wzrostu obrotów rynkowych, konkurencyjności oraz skali inwestycji prywatnych w ramach przedsięwzięć wiązanych z programami kosmicznymi. Pod względem akumulacji prywatnych wkładów finansowych w działalność kosmiczną, jeszcze do niedawna wyróżniały się lata 2018-2019 – przykładowo, w roku 2018 ich globalna wartość została oszacowana w przedziale pomiędzy 3,0 mld a 3,2 mld USD. Wynik ten został dodatkowo poprawiony w 2019 r., gdy szacowana kwota inwestycji prywatnych osiągnęła pomiędzy 4,1 mld USD (zgodnie z wyliczeniami Seraphim Capital) a 5,8 mld USD (Space Angels)[1].

Pomimo widocznego rozrzutu między tymi oszacowaniami, wciąż sygnalizują one nienotowany wcześniej "skok" – łącznie inwestycje prywatne w światowym sektorze kosmicznym wzrosły w latach 2018-2019 prawie dwukrotnie na tle danych bazowych z 2017 r. Należy przy tym jednak poczynić zastrzeżenie – w przeważającej mierze były to inwestycje zogniskowane w zaledwie kilku największych globalnych spółkach prywatnych: SpaceX, Blue Origin, OneWeb oraz Virgin Galactic. Według tej miary, wskazane firmy mogły skupić łącznie inwestycje sięgające aż 3,9 mld USD, na tle całkowitej sumy 5,7 mld USD ogółu światowych inwestycji prywatnych (zgodnie z wyliczeniami Bryce i ESPI)[2]. Jak wynika przy tym z innych oszacowań, za 71% tych inwestycji (wejść kapitałowych) odpowiadały fundusze Venture Capital[3].

Zarysowana tendencja wzrostowa niebawem została poddana weryfikacji wraz z nastaniem realiów pandemicznych. I co ciekawe, po przeszło roku od wystąpienia "szoku koronawirusowego", pierwsze miarodajne wyliczenia skali inwestycji branżowych nie tylko nie wykazały załamania, ale wręcz zasygnalizowały przełom pod względem wzrostu ich liczby.

Firma badawczo-doradcza Quilty Analytics odnotowała 5,7 mld USD nakładów na inwestycje (w nieco szerzej w tym przypadku pojmowanej branży lotniczo-kosmicznej) w samym pierwszym kwartale 2021 r., co względem 1,2 mld USD w tym samym okresie ubiegłego roku oznaczać ma wzrost aż o 356 %. Z kolei Seraphim Capital, który prowadzi analizy już ściśle odnoszone do technologii kosmicznych, w opublikowanych 29 kwietnia br. wyliczeniach wykazał rekordowy roczny wynik inwestycyjny sektora. Zgodnie z nimi, nakłady prywatne wzrosły prawie dwukrotnie względem 2020 roku, do 8,7 mld USD w porównaniu z tym samym momentem rok wcześniej (12 miesięcy liczone do 31 marca br.).

Osobną kwestię stanowi to, jak szeroko na rynku kosmicznym przyjęła się formuła spółek start-up – na przestrzeni lat 2015-2018 stwierdzono powstanie w sektorze kosmicznym ponad 500 takich zalążkowych firm o zasięgu międzynarodowym, bazujących na innowacjach (zwłaszcza w Stanach Zjednoczonych, Europie, Chinach, Indiach i Japonii)[4]. Z kolei w najnowszym raporcie Bryce Space and Technology nt. spółek zalążkowych na rynku kosmicznym (w oparciu o dane z roku 2019) wskazano, że w badanym okresie czasu aktywnych w skali globu pozostawało 330 start-upów. Większość z nich (180) została zarejestrowana w Stanach Zjednoczonych – dalsze 150 stanowiły naturalnie młode firmy sektora kosmicznego z siedzibą poza Stanami Zjednoczonymi (45% ogółu światowych przedsiębiorstw tego typu). Spośród tych ostatnich, 31 start-upów powstało w Chinach (21% podmiotów spoza USA). Dalej w zestawieniu widnieją: Wielka Brytania (24 firmy), Kanada (10), Japonia (8), Indie (8), Singapur (7) i Izrael (7) [5].

W zestawieniu Bryce nie wyszczególniono konkretnej liczby podmiotów z Polski, niemniej jednak dostrzeżono statystyczny przyrost (o pojedyncze przypadki) nagromadzenia zalążkowych firm kosmicznych z międzynarodowymi aspiracjami. Rozszerzając ten wątek o własne spostrzeżenia, można tutaj pokusić się o zasygnalizowanie przykładów start-upów z minionej dekady, które pod kierownictwem polskich przedsiębiorców stały się firmami o zasięgu globalnym – przykład może tutaj stanowić założona w Finlandii w 2014 r. spółka Iceye (dostawca radarowych satelitów i technologii obserwacji Ziemi). Przedsiębiorstwo posiada już konstelację własnych obiektów orbitalnych, jak również dysponuje polskim oddziałem zamiejscowym o ważnej roli dla całej spółki, a także znacznymi wkładami ze strony międzynarodowych inwestorów (realizowanymi już w dalszych rundach finansowania).

Jak pokazują kolejne dane statystyczne, do 2019 r. na rynku globalnym obserwowano szybkie zwiększanie się liczby młodych firm, które otrzymały zewnętrzne finansowanie na działalność kosmiczną – w skali świata inwestorów znalazło wówczas aż 135 z nich (raport Bryce). Spośród wszystkich tych start-upów, 56 to spółki z USA, podczas gdy 79 działało poza Stanami Zjednoczonymi. Był to jednocześnie pierwszy taki rok, w którym liczba doinwestowanych młodych firm spoza USA przekroczyła liczbę „zasilonych” start-upów amerykańskich (rok wcześniej naliczono ich 48 - wobec 53 w samych USA)[6]. Z kolei pod względem skali dofinansowania młodych spółek celowych na rynku kosmicznym w 2020 roku, Seraphim Capital wyliczył, że blisko 7,7 mld USD inwestycji prywatnych zasiliło w sumie ponad 200 takich firm (należy przy tym pamiętać, że te wyliczenia obejmują też nowo powstałe konsorcja i grupy konsolidacyjne złożone z wcześniej działających podmiotów, o utrwalonej już wcześniej pozycji)[7].

Pod względem przedmiotu prowadzonej działalności – najszybszy wzrost obserwowany jest w takich segmentach jak konstrukcje lekkich satelitów i systemów wynoszenia (z wykorzystaniem rakiet nośnych wielokrotnego użytku, budowanych także z zastosowaniem technologii addytywnych, czyli druku 3D). Znaczną część takich młodych spółek stanowią firmy z rynku zbierania/przetwarzania danych obrazowych oraz SATCOM i pochodnych usług telekomunikacyjnych – dysponujących koncepcjami wykorzystania rozległych sieci tanich, zminiaturyzowanych i łatwo zastępowalnych satelitów.

Europejskie spojrzenie

Pod kątem uzyskiwania kapitału początkowego na dalszą działalność, sytuacja sektora kosmicznego w Europie przedstawia się co najmniej interesująco, o czym świadczy krajobraz finansowania młodych firm nakreślony niedawno badaniami Europejskiego Banku Inwestycyjnego (EBI). Objął on obszerną próbę ponad 40 podmiotów rynku kosmicznego z UE i jej bezpośredniego otoczenia.

Większość ankietowanych firm zadeklarowała poszukiwanie finansowania na badania i rozwój oraz doskonalenie produktów i usług, opierając się w coraz większym stopniu na funduszach typu Venture Capital i Private Equity. Jak zauważono jednak, istnieje bariera w dostępie do przestrzeni finansowania prywatnego na najwcześniejszych etapach rozwoju spółek i działalności kosmicznej. Ponadto całkowita wielkość takich zewnętrznych inwestycji pozostaje daleko w tyle za przyrostem skali wczesnego finansowania prywatnego w USA. Oczekuje się przy tym, że warunki uzyskiwania wsparcia indywidualnego na zalążkowym etapie działalności w Europie poprawią się dzięki programom pilotażowym rodzaju InnovFin Space Equity i równoległym inicjatywom krajowym.

Nie zmienia to jednak faktu, że w wydanym w 2019 roku raporcie The Future of the European Space Sector, tak zarysowany krajobraz inwestycji prywatnych oceniono jako nieoptymalny i stwarzający zwiększone ryzyko w procesie komercjalizacji technologii kosmicznych w Europie[7]. Większość ankietowanych firm zwracała uwagę na decydujące znaczenie środków publicznych i instrumentów pochodnych sektora publicznego, które często stanowiły dla nich jedyne dostępne źródło kapitału. Ponadto blisko 40% badanych zauważyło, że posiadanie finansowania publicznego często było warunkiem wstępnym dostępu do źródeł prywatnych, z kręgu funduszy gotowych do ponoszenia podwyższonego ryzyka inwestycyjnego (VC).

Europejski system finansowania publicznego zakwalifikowano w raporcie jako relatywnie silny i mocno rozbudowany na tle światowym. Zwrócono też tutaj uwagę na możliwości, jakie pojawią się wraz z uruchomieniem nowych programów europejskich - Horyzont Europa oraz InvestEU, rozpatrywanych na tle deklarowanego sukcesu programów Horyzont 2020 i Europejskiego Funduszu na rzecz Inwestycji Strategicznych [EFIS], które zdaniem raportu skutecznie w minionym okresie programowania (2014-2020) mobilizowały do badań i rozwoju innowacji w UE.

Z drugiej strony, podkreślono niedostateczną spójność i skorelowanie zestawu instrumentów finansowania działalności i rozwoju firm kosmicznych w Europie. Lepiej oceniono tylko wybrane, konkretne mechanizmy wsparcia zalążkowego, przywołując tutaj zwłaszcza programy Europejskiej Agencji Kosmicznej (ESA) – sieć inkubatorów przedsiębiorczości, centra akceleracji oraz program Copernicus Start-Up. Gorzej natomiast wypadł całokształt wolumenu inwestycji w firmy na wczesnym etapie działalności – głównie ze względu na stwierdzone rozdrobnienie przydzielanych kwot wsparcia i całej puli dystrybuowanych środków (pomiędzy dużą ilość odbiorców). Stwierdzono także nierównomierną dystrybucję kapitału pomiędzy różnymi kluczowymi segmentami działalności.

Po stronie inwestorów, skonsultowano się z ponad 20 podmiotami z europejskiego obszaru wpływu. W ich ocenie, decydującym ograniczeniem jest wydatnie wydłużony horyzont zwrotu z inwestycji w sektorze kosmicznym (na tle innych obszarów inwestycyjnych w ogólnie pojętym przemyśle). W porównaniu z generalną sytuacją na rynku zaawansowanych technologii, stwierdzono wyższe od średniej zapotrzebowanie na kapitał oraz odpowiednio niższy poziom dojrzałości rynku.

Często wymienianą (już w innych opracowaniach), a niekiedy uciążliwą inwestycyjnie specyfiką sektora jest też duża współzależność instytucjonalno-naukowo-przemysłowa, która jest konieczna do prawidłowej i skutecznej realizacji wiodących, zazwyczaj nadal bardzo kosztownych przedsięwzięć i wypraw kosmicznych. Przedsiębiorstwa są w tym układzie beneficjentami wielu rządowych i międzynarodowych zamówień, na które przeznaczane są m.in. cyklicznie rozpisywane na kilka lat wspólne budżety składkowe państw członkowskich ESA o wartości kilkunastu miliardów EUR (w 2019 r. zatwierdzono 14,39 mld EUR na lata 2020-2024 – Polska zgodziła się wnieść do tej puli 166 mln EUR)[8]. Przy całym ich zestawie trudnych do przecenienia walorów, realizacja takich projektów agencyjnych bywa dla młodych spółek kosmicznych jednocześnie zbytnio sformalizowana i angażująca, stanowiąc na dłuższą metę czynnik „usztywnienia” - nieraz kolidujący z ich wizjami przełamywania schematów w organizowaniu działalności innowacyjnej na rynku kosmicznym.

Polskie dobre praktyki

Rynek działalności kosmicznej w Polsce jest na tym tle jeszcze mocno nieukształtowany – tym wyraźniej widać jednak na nim przykłady przełamywania oporu w zapewnianiu młodej branży kosmicznej dostępu do publicznego i prywatnego kapitału. Instrumenty z obu obszarów tej praktyki zaoferowała jako jedna z pierwszych na dużą skalę Agencja Rozwoju Przemysłu S.A. (będąca podmiotem Skarbu Państwa). Szczególnymi ich akcentami były wkłady kapitałowe dokonane w zamian za objęcie udziałów w dofinansowywanych, perspektywicznych polskich spółkach.

Według takiego właśnie modelu przeprowadzono niedawno (w sierpniu 2019 roku) - na mocy podpisanej umowy - objęcie 44% udziałów w kapitale spółki technologicznej PIAP Space (spin-off na bazie technologii robotycznej z Państwowego Instytutu Automatyki i Pomiarów). Wyłożono na ten cel ponad 3 mln PLN – zakładając, że fundusze pozwolą na przyśpieszenie realizacji zamówień Europejskiej Agencji Kosmicznej oraz firm-integratorów satelitarnych w Europie i Stanach Zjednoczonych.

Jeszcze wcześniej, bo już w 2014 roku – na podobnej zasadzie – ARP stał się inwestorem strategicznym w spółce Creotech Instruments. Objęto wówczas 8% udziałów w firmie z Piaseczna. W efekcie podjętej inwestycji Creotech Instruments otrzymał środki niezbędne do pozyskania ważnych pomieszczeń o kontrolowanych parametrach środowiskowych (ang. clean rooms), przeznaczonych do rozwijania elektroniki kosmicznej oraz utworzenia własnej linii montażowej. Firma mogła w ten sposób zagwarantować realizację nowych projektów we współpracy z ESA, w tym opracowanie i budowę podsystemów dla misji kosmicznej PROBA-3.

Należy tutaj dopowiedzieć, że Agencja Rozwoju Przemysłu prowadzi przy tym wiele innego rodzaju działań promujących i wspierających rodzimy sektor technologii kosmicznych. Ważną część tych działań stanowi wsparcie dla rozwoju kadr (w tym pozyskiwania nowych kompetencji). Przykład stanowi uruchomiony i kontynuowany przez ARP S.A. program stażowy „Rozwój kadr sektora kosmicznego”, którego adresatami są absolwenci studiów o kierunkach technicznych oraz młodzi naukowcy (przez 6 miesięcy zdobywają doświadczenie w firmach sektora kosmicznego). ARP zobowiązał się tutaj pokrywać koszty wynagrodzenia stażystów nawet w 50-60%.

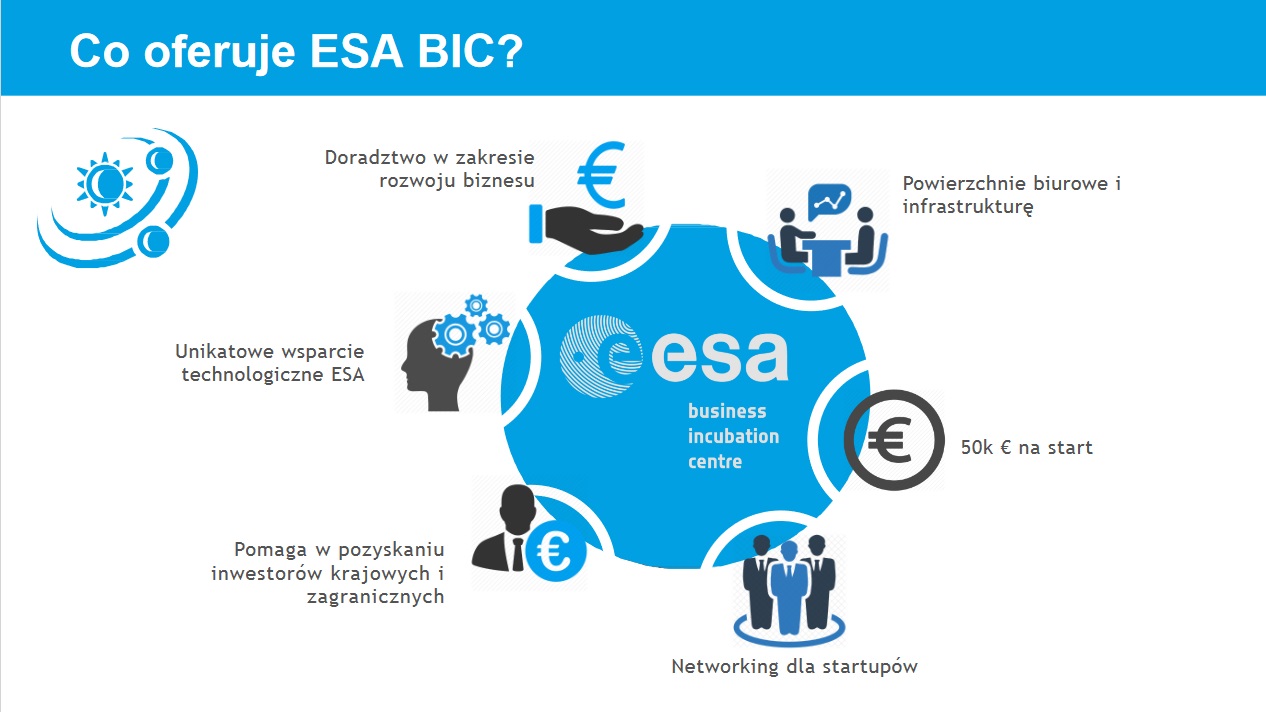

Ponadto ARP jest również liderem konsorcjum tworzącego inkubator biznesowy ESA BIC w Polsce (European Space Agency Business Incubation Centers - ESA BIC to koordynowana i współfinansowana przez Europejską Agencję Kosmiczną sieć centrów inkubacji biznesowej). Celem jest wspieranie start-upów, które rozwijają swoją działalność w oparciu o technologie kosmiczne. Polskie konsorcjum ESA BIC utworzyły cztery instytucje: Agencja Rozwoju Przemysłu w roli lidera, a dalej: spółka Blue Dot Solutions (lider Konsorcjum Regionalnego Gdańsk-Kraków), Fundacja Przedsiębiorczości Technologicznej (lider Konsorcjum Regionalnego Warszawa-Łódź-Wrocław), Województwo Podkarpackie (lider Konsorcjum Regionalnego Rzeszów).

Słowa podsumowania

W ujęciu całościowym, szacowana skala przychodów na globalnym rynku kosmicznym przekroczyła już dawno 400 mld USD (osiągając konkretnie 414,75 mld USD) - jak stwierdzono w raporcie Space Foundation za 2018 rok. Wobec wyliczeń z roku poprzedniego, dało to przyrost na poziomie 8 procent. Z tej całkowitej wartości, blisko 79% zaliczono w poczet przedsięwzięć komercyjnych i prywatnych, natomiast pozostałe 21% skojarzono z aktywnością rządową. W tym samym czasie zaangażowanie kapitału ludzkiego w sektorze oceniono na około 1 mln zatrudnionych w skali globu[9] .

Z podsumowań prezentowanych przez Komisję Europejską wynika tymczasem, że UE zainwestowała ponad 12 mld EUR w działalność kosmiczną w latach 2014–2020. Ocenia się, że wkład ten zwraca się ze zwielokrotnioną mocą: stopę zwrotu określono na poziomie pomiędzy trzy- a czterokrotnością każdego wyasygnowanego euro[10].

Przewidywania na najbliższą przyszłość pozostają w tym kontekście optymistyczne – gospodarka kosmiczna (szczególnie w obszarze zastosowań satelitarnych) ma nadal rosnąć, na świecie i w Polsce – choć w niepewnym i nierównomiernym tempie względem lat ubiegłych. Powodem jest wciąż możliwa głębsza konsolidacja na rynku i ograniczenia inwestycyjne już częściowo zaistniałe w obliczu przewlekłego kryzysu pandemicznego (choć jak pokazały przedstawione wyżej wyliczenia, w znacznej mierze dotychczasowe obawy okazały się być formułowane „na wyrost”)[11]. Wcześniej, w ciągu dziesięciu statystycznych lat (od 2008 do 2018 r.), ekspansja rynkowa działalności kosmicznej stawała się miarowo, ale coraz bardziej zauważalna dla inwestorów publicznych i prywatnych. Znacząco napędził ją rosnący globalny popyt na produkty i usługi satelitarne, który w czasie pandemii okazał się jeszcze wyższy (w dziesięcioleciu przed jej wystąpieniem liczba państw posiadających satelitę na orbicie wzrosła z 50 do 82 państw)[12].

Globalny poziom zależności instytucjonalnej i społecznej od technologii kosmicznych wciąż dynamicznie rośnie – wraz z nim rosnąć będzie też (trwale) grono klientów i form użytkowania danych oraz usług oferowanych z wykorzystaniem infrastruktury kosmicznej. Perspektywa generowania przez sektor coraz większych przychodów w naturalny sposób powinny przyciągać zainteresowanie prywatnych inwestorów – także na rodzimym rynku. Kwestią do ustalenia nie jest tutaj „czy”, tylko „jak” można kształtować kolektywną świadomość otoczenia inwestycyjnego do skierowanie większej uwagi na rodzimy biznes kosmiczny. Wielkim zadaniem podmiotów sektora i sfery publicznej jest wspólne, konsekwentne pokazywanie potencjalnym inwestorom, że w Polsce i poza nią istnieje docelowa baza klientów, którzy wygenerują odpowiedni popyt i przychody.

PRZYPISY:

[1] ESPI Yearbook 2019. Space policies, issues and trends, European Space Policy Institute, Wiedeń, Maj 2020, s. 143.

[2] Ibidem, s. 144.

[3] Szerzej: Start-Up Space. Update on Investment in Commercial Space Ventures, Bryce Space and Technology, Chicago-Londyn 2020.

[4] OECD, The space economy in figures. How space contributes to the global economy, Paryż 2019, s. 13.

[5] Start-Up Space. Update on Investment in Commercial Space Ventures, op. cit., s. 26.

[6] Start-Up Space. Update on Investment in Commercial Space Ventures, op. cit., s. IV, 36.

[7] Q1 2021 sees record breaking number of SpaceTech SPACs worth USD7bn, https://www.privateequitywire.co.uk/2021/04/29/299502/q1-2021-sees-record-breaking-number-spacetech-spacs-worth-usd7bn

[8] Europejski Bank Inwestycyjny, The Future of the European Space Sector. How to leverage Europe’s technological leadership and boost investments for space ventures, Komisja Europejska 2019.

[9] Europejska Agencja Kosmiczna, http://www.esa.int/About_Us/Corporate_news/ESA_ministers_commit_to_biggest_ever_budget.

[10] The Space Foundation, Space Foundation Annual Report 2019, https://www.spacefoundation.org/wp-content/uploads/2020/02/SpaceFoundation_2019_Report.pdf.

[11] Rada Unii Europejskiej, Unijna polityka kosmiczna, https://www.consilium.europa.eu/pl/policies/eu-space-programmes/.

[12] COVID-19 impact on satellite connectivity and video market delays return to growth, Euroconsult, https://www.euroconsult-ec.com/node/605; także: Pandemic won't stop smallsat market takeoff to average 1,000 smallsats to be launched per year over 2020s, Euroconsult, https://www.euroconsult-ec.com/node/604.

[13] OECD, The space economy in figures. How space contributes to the global economy, op. cit., s. 18.